سامانه مودیان راهحل مشکلات کشور

پیشرفت کشور و نیاز به تامین درآمدهای پایدار برای دولت یکی از مهمترین مسائلی است که باید برای آن فکری کرد. طبق بررسیهای انجام شده مالیات بهترین روش تامین درآمد برای دولت به شمار میرود و دارای مزایایی مانند کاهش تورم است است. همچنین مالیات میتواند به عنوان یک ابزار تنظیمگری عمل کند و رفتار کنشگران اقتصادی را به سمت افزایش بهرهوری هدایت کند. برای افزایش مالیات اقدامات گوناگونی میتوان انجام داد اما در این میان، جلوگیری از فرار مالیاتی بسیار اهمیت دارد. برای جلوگیری از فرار مالیاتی هم یکی از موثر ترین راهکارها استقرار سامانه مودیان و صندوقهای مکانیزه فروش است، چرا که شفافیت فعالیتهای اقتصادی را ارتقا میدهد و فرار مالیاتی را به حداقل ممکن میرساند.

پیامدهای عدم درآمد پایدار و کافی دولت

پیشرفت کشور در ابعاد گوناگون متوقف بر صرف هزینههای مختلف، اعم از هزینههای جاری و سرمایهای از جانب دولت است و این امر محقق نمیشود مگر آنکه متناسب با این هزینهها، درآمدهای پایدار و مطمئنی برای دولت وجود داشته باشد. در غیر این صورت یا هزینههای لازم برای پیشرفت کشور تامین نمیشود و در نتیجه سرمایهگذاریها و حقوق کارکنان دولت به تعویق خواهد افتاد و یا دولت به طرق آسیبزا، اقدام به تامین درآمدهای مورد نیاز خود خواهد نمود. در این میان رایجترین و پرآسیبترین راه تامین کسری بودجه دولت خلق پول است چرا که در آیندهای نه چندان دور، تورمهای افسارگسیخته را بر جامعه تحمیل کرده و اقتصاد کشور را در معرض تهدیدات جدی قرار خواهد داد. بنابراین لازم است تا برای در امان ماندن از این پیامدهای نامطلوب، درآمدهای پایدار و مطمئنی برای دولت حاصل شود.

مالیات، بهترین نمونه درآمد پایدار و ابزاری کارآمد برای حکمرانی

در میان انواع درآمدهای پایدار ممکن برای دولتها، مالیات بهترین و مطمئنترین روش تامین درآمد است. چرا که اولا آسیبهای خلق پول و سایر روشهای ناکارآمد تامین درآمد را ندارد. ثانیا وابستگی کشور به نفت را کاهش داده و مانع از آن میشود که نوسانات قیمتی و موانع فروش نفت به کشور آسیب وارد کند، ثالثا کارکرد بازتوزیعی مالیاتها این امکان را برای کشور فراهم خواهد آورد که مقابل افزایش شکاف طبقاتی گرفته شود. رابعا، از جمله مهمترین مزایای توسعه و تقویت نظام مالیاتی، وجود کارکرد تنظیمگری مالیاتهاست، چرا که بدین وسیله میتوان رفتار کنشگران اقتصادی را تنظیم و آنها را به سمت افزایش بهرهوری هدایت کرد. به عنوان نمونه میتوان با وضع مالیات بر خانههای خالی یا مصرف سیگار موجبات کاهش این پدیدهها در جامعه را فراهم آورد.

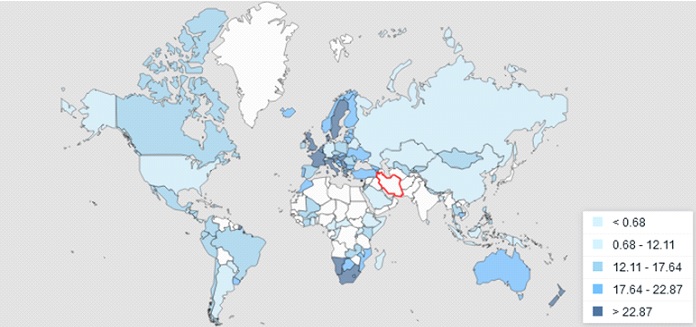

نقشه زیر، درصد مالیات اخذ شده در هر کشور را نسبت به میزان تولید ناخالص داخلی (GDP) آن کشور نشان میدهد. به وضوح روشن است که ایران، یکی از کشورهایی است که نسبت به سایر کشورها کمترین میزان مالیات اخذ میکند و حال آنکه به گواهی عملکرد اکثر کشورهای دنیا، این رقم به طور فزاینده قابل افزایش است.

فرار مالیاتی یکی از مهمترین مسائل موجود در نظام مالیاتی

در میان مسائل و چالشهای موجود در نظام مالیاتی کشور، یکی از مهمترین مسائل، مسئله فرار مالیاتی میباشد. امری که از طرفی مانع از تحقق عدالت مالیاتی شده و از طرف دیگر، به جهت کاهش درآمدهای مالیاتی، زمینه بروز مشکلات ناشی از کسری بودجه را فراهم آورده است.

به عنوان نمونه اولین راه برای فرار مالیاتی آن است که اشخاص فعالیتهای اقتصادی خود را در دستگاههای حاکمیتی بهویژه سازمان امور مالیاتی پنهان کرده و مانع از آن شوند که سازمان امور مالیاتی آنها را به عنوان مودی مالیاتی شناسایی کند. عمده این افراد، یا از کارت بازرگانی دیگران سوءاستفاده میکنند و یا اقدام به قاچاق کالا و ارز مینمایند و یا دارای کسبوکارهای اینترنتی و کسبوکارهای بدون مجوز فعالیت هستند.

دومین راه فرار مالیاتی وجود امکان عدم صدور فاکتور میباشد. این امکان، بستری را فراهم میکند تا مودیان مالیاتی، هر چند توسط سازمان امور مالیاتی شناسایی هم شده باشند، بتوانند برخی یا حتی تمام معاملات خود را از سازمان پنهان سازد. این امر به ویژه در خصوص معاملات مرتبط با مودیان معاف بسیار شایع میباشد، چرا که مودیان معاف، به جهت معافیتی که دارند، نسبت به اخذ و یا ارائه فاکتور بیانگیزه هستند.

پنهانسازی اسناد موجود توسط مؤدیان سومین راه فرار مالیاتی است. توضیح آنکه، مالیات تعلق گرفته به مودیان مالیاتی، مبتنی بر فعالیتهای اقتصادی است که آنها انجام میدهند. بدین منظور، لازم است که مودیان اسناد و فاکتورهای مربوط به فعالیتهای خود را ثبت و نزد خود نگه دارند تا به ممیز مالیاتی ارائه کنند. در این میان، اگر مودی، بخشی از اسناد مربوطه را نگهداری نکرده باشد، و یا به ممیز ارائه نکند، و ممیز نیز نبود این اسناد را متوجه نشود، مودی به راحتی میتواند فرار مالیاتی کند و میزان مالیات خود را کاهش دهد.

راه چهارم فرار مالیاتی امکان صدور اسناد غیرواقعی اشاره کرد. از انجایی که مبنای اخذ مالیات از مودیان، اطلاعات ثبت شده از معاملات است، در صورتی که اطلاعات موجود با آنچه در واقع رخ داده است، مغایر باشد، زمینه را برای فرار مالیاتی فراهم میکند. به عنوان مثال، در خصوص مالیات بر عملکرد شرکت ها – که معادل ۲۵ درصد از سودی است که کسب کردهاند- اگر شرکتی هزینههای خود را بیشتر از مقدار واقعی خود ثبت کرده باشد (صدور اسناد غیرواقعی) یا درآمدهای خود را کمتر از آنچه که هست بنمایاند (صدور اسناد غیرواقعی)، بالطبع، سود کمتری را در صورتهای مالی خود نمایش میدهد و میزان مالیات خود را کاهش میدهد.

ممیزمحوری و درگیری هر چه بیشتر انسان در فرایندهای مالیاتستانی از جمله دیگر چالشهای موجود در نظام مالیاتی است. در چنین شرایطی امکان بروز مفاسد گوناگون وجود دارد به دلیل آنکه تصمیمات مبتنی بر اراده و سلیقه افراد اخذ میشود، روند مشخصی در خصوص تعیین میزان مالیات وجود نداشته، کیفیت فرایند مالیاتی تحتالشعاع قرار میگیرد و زمینه فرار مالیاتی را به جهت امکان بروز خطا از جانب ممیز و ناتوانی او از بررسی تمام اسناد و مدارک مرتبط فراهم میکند.

تمام آنچه ذکر شد، به خوبی نشان میدهد که بسترهای فرار مالیاتی در کشور فراوان است و مادامی که برای برطرف کردن این بسترها چاره نشود، نظام مالی دولت بهبود پیدا نخواهد کرد.

استقرار سامانه مودیان و صندوقهای مکانیزه فروش، بهترین راه برای جلوگیری از فرار مالیاتی

در این میان، راهکارهای گوناگونی برای حل مشکل فرار مالیاتی قابلتصور و اجراست اما باید بر راهکاری تمرکز شود که بیشترین کارایی و اثربخشی را در پی داشته باشند. با این مقدمه، به گواه کارشناسان و متخصصین حوزه مالیاتی کشور، استقرار سامانه مودیان و صندوقهای مکانیزه فروش یکی از بارزترین راهکارهایی است که در صورت اجرای صحیح آن بیشترین بازدهی را خواهد داشت و کمک شایانی به جلوگیری از فرار مالیاتی میکند. این مهم از طریق ارتقا شفافیت فعالیتهای اقتصادی و الکترونیکی نمودن فرایندهای کاغذی در نظام مالیاتی فراهم میشود. توضیح اینکه آنچه تا کنون بر نظام مالیاتی کشور حاکم بوده، استفاده از روشها و قواعد سنتی ثبت اطلاعات و کاغذی بود که این امر اما با استقرار سامانه مودیان و صندوقهای مکانیزه فروش کنار گذاشته خواهد شد و همه فالیتهای اقتصادی، صدورت صورت حسابها و… در این سامانه و به کمک این صندوقها، تحت نظارت سازمان امور مالیاتی و دیگر نهادهای ذیربط قرار خواهد گرفت و زمینههای فرار مالیاتی را به حداقل ممکن خواهد رساند.

قواعد و بازیگران مسول در استقرار و عملکرد مطلوب سامانه مودیان و صندوقهای مکانیزه فروش

حال که اهمیت سامانه مودیان و استقرار صندوقهای مکانیزه فروش روشن شد، لازم است پیش از هر چیز، نهادهای متولی اجرایی شدن این امر شناسایی شده و وظایف هر یک به دقت تعیین گردد. با مطالعات صورت گرفته، میتوان عنوان کرد که در مجموع ۱۰ دستگاه به صورت مستقیم یا غیرمستقیم، مسولیتهای مصرحی در قانون بر عهده دارند که شامل سازمان امور مالیاتی، وزارت ارتباطات و فناوری اطلاعات، وزارت صنعت، معدن و تجارت و وزارت اطلاعات، بانک مرکزی، اتاق اصناف ایران، وزارت امور اقتصادی و دارایی ، اتحادیههای ذیربط، اتاق اصناف ایران و نیروی انتظامی است.

مبتنی بر قانون صندوق مکانیزه فروش و سامانه مودیان، سازمان امور مالیاتی متولی اصلی سامانه مودیان است و وظایف مختلفی را در این زمینه بر عهده دارد. از جملهی مهمترین این موارد میتوان به موارد زیر اشاره کرد: ۱. ریاست کارگروه راهبری سامانه مؤدیان ۲. آموزش، توانمندسازی و مشاوره به اشخاص مشمول . ۳. تایید پایانههای فروشگاهی ۴. تعیین و مطالبه مالیات متعلق به فروش مؤدیان مستنکف استفاده از پایانه فروشگاهی ۵. همکاری با بانک مرکزی در خصوص ساماندهی دستگاههای کارتخوان بانکی و یا درگاههای پرداخت الکترونیکی ۶. تایید یا عدمتایید اتصال دستگاههای کارتخوان بانکی (pos) و یا درگاههای پرداخت الکترونیکی که تعلق آنها به مودی معین ۷. تعیین و اعمال جریمههای مرتبط با عدم عضویت در سامانه ۸. اعطا جوایز و مشوقها به استفادهکنندگان از پایانههای فروشگاهی ۹. ایجاد مرکز تنظیم مقررات در ساختار خود. ۱۰. اعمال جریمههای مرتبط با عدم عضویت در سامانه. نکته مهم آنکه مطابق با ماده ۴ این قانون اصل بر صحت اطلاعات ثبت شده مؤدی در سامانه مؤدیان است، مگر خلاف آن اثبات شود و مأموران مالیاتی، جز در مواردی مشخص، حق مراجعه به محل فعالیت مؤدی و مطالبه دفاتر، اسناد و مدارک وی و رسیدگی به آنها را ندارند. در کنار سازمان امور مالیاتی، دستگاههای دیگر نیز به اقتضاء خود، وظایفی را به منظور پیشبرد سامانه مودیان و پایانههای فروشگاهی بر عهده دارند. به عنوان مثال سایر دستگاههای عضو کارگروه راهبری سامانه مودیان، وزارتخانههای «ارتباطات و فناوری اطلاعات»، «صنعت، معدن و تجارت» و «اطلاعات» و بانک مرکزی هستند. ماموریت این کارگروه سیاستگذاری و ایجاد هماهنگی بین نهادهای ذیربط و نیز تدوین استانداردهای تبادل اطلاعات، در چهارچوب ملی تعاملپذیری اطلاعات است. همچنین سازمان امور مالیاتی، وزارت ارتباطات و فناوری اطلاعات و اتاق اصناف ایران موظف میباشند با تشکیل کارگروه در هر استان، وضعیت مودیانی که از کار با سامانه مودیان و صندوق مکانیزه فروش ناتوان هستند را بررسی کرده و در صورت لزوم آنها را در این خصوص یاری کنند. وزارت امور اقتصادی و دارایی نیز مکلف است اولا، مصوبات کارگروه راهبری سامانه مودیان را بررسی و در صورت صلاحدید تایید نماید. ثانیا، فهرست مؤدیانی را اعلام کند که به دلیل ارائه کالا و خدمات معاف از مالیات بر ارزش افزوده و نیز ماهیت کسب و کار آنها، امکان عضویت در سامانه مؤدیان و صدور صورتحساب الکترونیکی را ندارند. ثالثا، دستورالعمل نحوه اعطا جوایز به مصرف کنندگان نهایی را به تصویب رساند. همچنین بانک مرکزی جمهوری اسلامی ایران موظف شده تا با همکاری سازمان امور مالیاتی، نسبت به ساماندهی دستگاههای کارتخوان بانکی و یا درگاههای پرداخت الکترونیکی اقدام نموده و با ایجاد تناظر بین آنها با مجوز فعالیت و شماره اقتصادی بنگاههای اقتصادی به هر یک از پایانههای فروش، شناسه یکتا اختصاص دهد. این ماده عنوان میدارد که پس از تخصیص شناسه مذکور، کلیه تراکنشهای انجام شده از طریق حسابهای بانکی متصل به دستگاههای کارتخوان بانکی و نیز درگاههای پرداخت الکترونیکی به عنوان تراکنشهای بانکی مرتبط با فعالیت شغلی صاحب حساب بانکی محسوب شود. همچنین بانک مرکزی جمهوری اسلامی ایران را موظف میکند که در چهارچوب قانون و مقررات مربوطه، اطلاعات این تراکنشهای بانکی را – شامل مانده اول دوره، وجوه واریزی، وجوه برداشت شده و مانده آخر دوره هر حساب بانکی – به منظور تکمیل پایگاه اطلاعات هویتی، عملکردی و دارایی مؤدیان موضوع ماده (۱۶۹ مکرر) قانون مالیاتهای مستقیم، به صورت بر خط در اختیار سازمان امور مالیاتی قرار دهد. اجرای این قانون، کمک شایانی به سیستماتیک شدن فرایندهای مالیاتی خواهد کرد.

دو سال پس از تصویب قانون پایانههای فروشگاهی، مجلس شورای اسلامی به منظور اصلاح و بهبود قواعد مالیات، قانون جدید مالیات بر ارزش افزوده را تصویب کرد. این قانون که در سال ۱۴۰۰ به تصویب برسید، در مواد مختلف خود به مسئله شفافیت اقتصادی توجه کرده است. در ماده ۵ این قانون، به منظور ضمانت اجرا قانون پایانههای فروشگاهی، ماخذ محاسبه مالیات مؤدیانی که از عضویت در سامانه مؤدیان استنکاف کردهاند را ارزش روز کالا یا خدمت در زمان تعلق تعیین میکند، این مسئله نوعی جریمه محسوب شده و هزینههای مالیاتی مودیان فوق را افزایش میدهد و جنبه بازدارندگی دارد. در این خصوص، سازمان امور مالیاتی مسئول تعیین ارزش روز کالا یا خدمت مد نظر معرفی شده است. در ماده دیگر (بند “ب” ماده ۲۶) ، شفافیت معاملات مربوط به طلا جواهر و پلاتین مدنظر قرار گرفته و عنوان میدارد که عرضهکنندگان کالا و خدمات مربوط به این کالاها مکلفند کلیه عملیات خرید و فروش خود را در سامانه مزبور ثبت نمایند. به موجب این ماده درج ارزش اصل این کالاها، اجرت ساخت، حقالعمل و سود فروشنده به تفکیک در صورتحساب الکترونیکی الزامی است. به منظور ضمانت اجرا، در صورت کتمان و یا عدمثبت تمام یا برخی از معاملات، جریمهای معادل نه درصد (۹%) ارزش اصل طلا، جواهر و پلاتین اعمال میشود که غیرقابلبخشودگی است. کلیه واحدهای فعال در زنجیره عرضه کالا و خدمات مربوط به این کالاها مکلف شدهاند از پایانه فروشگاهی استفاده کنند، در غیر این صورت اتحادیههای ذیربط و اتاق اصناف ایران موظفاند پروانه فعالیت آنها را باطل نمایند. همچنین نیروی انتظامی موظف شده تا از ادامه فعالیت واحدهای فاقد پروانه جلوگیری کند. اجرای این احکام نیز دولت را در اجرای هر چه بهتر قانون پایانهها فروشگاهی یاری میرساند و بالطبع، موجب تسهیل سیستماتیک شدن فرایندهای مالیاتی خواهد شد.